При текущей рыночной цене в районе 95,000$ за BTC, Berkshire теоретически могла бы приобрести примерно 3.52 млн BTC, что составляет около 17.88% от общего предложения биткоина в 19.69$ млн монет. Даже используя только 295.98$ млрд из казначейских обязательств, компания могла бы купить 3.12 млн BTC (примерно 15.85% текущего предложения), тем самым моментально став крупнейшим корпоративным держателем криптовалюты.

BTC/USD 1-часовой график. Источник: TradingView

Для сравнения: крупнейший публичный держатель биткоинов, компания Strategy Inc. (ранее MicroStrategy), владеет 553,555 BTC на сумму около 52.2$ млрд. Berkshire могла бы достичь аналогичного объёма, потратив лишь одну шестую часть своего кэша.

XAU/USD 4-часовой график. Источник: TradingView

Финансовые аналитики предсказывают институциональный спрос

Согласно прогнозам аналитиков Bernstein, к 2029 году в биткоин может поступить около 330$ млрд через корпоративные резервы, из которых 205$ млрд ожидаются от публичных компаний в период с 2025 по 2029 гг. Ожидается, что меньшие и стагнирующие компании будут копировать стратегию Strategy Inc. для повышения своей капитализации.

This reaction to US-China trade talks being scheduled tells you all you need to know.

— The Kobeissi Letter (@KobeissiLetter) May 7, 2025

A LOT is already priced-in here. pic.twitter.com/jT6pKOdgiQ

По данным Foreck.info, даже если Berkshire будет действовать осторожно, как с инвестициями в золото в 2020 году (акции Barrick Gold), подобные косвенные подходы могут в дальнейшем трансформироваться в прямые покупки, особенно по мере изменения рыночных условий и политики ФРС.

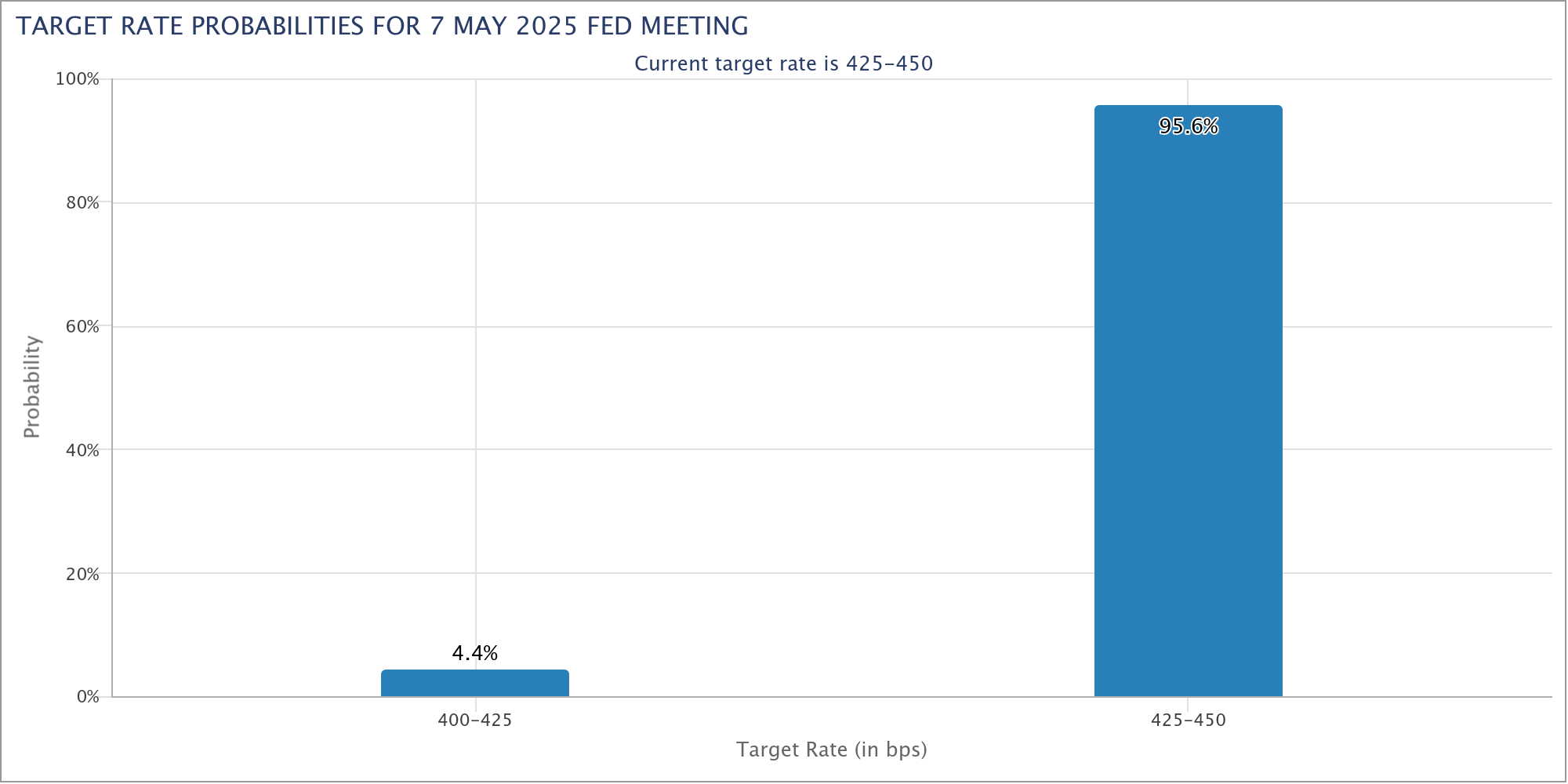

Вероятность целевой ставки ФРС на заседании FOMC 7 мая. Источник: CME Group

Будет ли Грег Эйбел менять антикриптовалютный курс Баффета?

Пока нет сигналов о пересмотре инвестиционного подхода. Новый CEO Greg Abel придерживается философии Баффета, делающей упор на активы с денежным потоком, а не на спекулятивные инструменты. Сам Баффет называл биткоин «крысиным ядом в квадрате».

Данные книги заказов BTC/USDT. Источник: Keith Alan/X

Тем не менее Berkshire уже косвенно присутствует в криптосекторе через инвестиции в такие компании, как Nu Holdings и Jefferies, последняя владеет долей в iShares Bitcoin Trust (IBIT) от BlackRock.

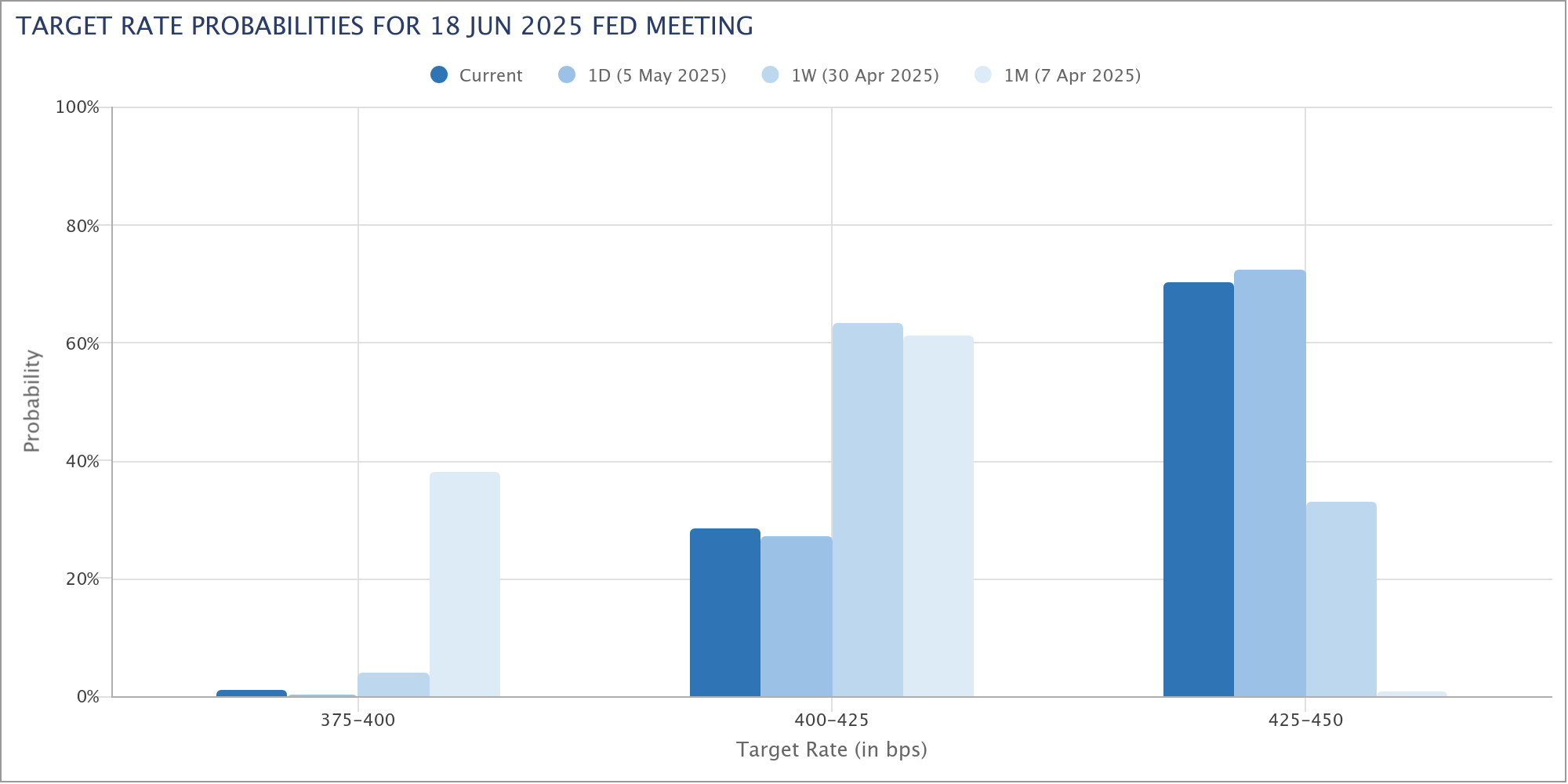

Сравнение вероятности целевой ставки ФРС на заседании FOMC 18 июня. Источник: CME Group

Исторически компания избегала прямых вложений в активы без доходности, как золото, но в условиях изменяющегося финансового ландшафта возможен осторожный пересмотр политики. Повышенный интерес со стороны корпоративных казначейств к биткоину усиливает давление на крупных игроков. И Berkshire может выступить катализатором нового инвестиционного цикла