Давление на котировки по-прежнему оказывают итоги заседания ФРС США, которое состоялось на прошлой неделе: как и ожидалось, регулятор объявил о снижении процентной ставки на 25 базисных пунктов до 4,50%, а также опубликовал обновлённые медианные прогнозы по стоимости заимствований, согласно которым в 2025 году ожидается лишь два снижения значения по 25 базисных пунктов, тогда как ещё в сентябре рынки рассчитывали на три. Также чиновники улучшили предварительные оценки по безработице и росту валового внутреннего продукта (ВВП) на текущий год, однако при этом указали на усиление инфляционных рисков. В целом, будущая денежно-кредитная политика ФРС США остаётся неопределённой, поскольку приход к власти Дональда Трампа после инаугурации 20 января обещает ряд значительных изменений. Среди прочего, рынки опасаются усиления фактора «торговых войн» после того, как новоизбранный президент заявил о намерении ввести повышенные импортные пошлины на товары из Китая, Мексики и Канады.

В прошлую пятницу участники торгов обратили внимание на статистику по ценовому индексу расходов на личное потребление: базовый показатель в годовом выражении в ноябре прибавил ещё 2,8% вопреки прогнозу в 2,9%, а в месячном — замедлился с 0,3% до 0,1% при ожиданиях в 0,2%. Более широкий индекс в годовом исчислении скорректировался с 2,3% до 2,4%, тогда как аналитики рассчитывали на 2,5%, а в месячном — с 0,2% до 0,1%.

Тем временем, в октябре 2024 года ЕС установил рекорд по закупкам российской нефти, увеличив их на треть до 687,5 млн евро и достигнув максимальных показателей с февраля. Особенно значительный рост экспорта наблюдался в Чехию и Венгрию: показатели увеличились более чем вдвое (до 185,9 млн евро) и в полтора раза (до 233,0 млн евро), соответственно.

На этой неделе участники торгов сфокусируются на данных Управления по энергетической информации Министерства энергетики США (EIA): прогнозы предполагают сокращение запасов «чёрного золота» за неделю на 20 декабря на 1,6 млн баррелей после –0,934 млн баррелей ранее.

Уровни поддержки и сопротивления

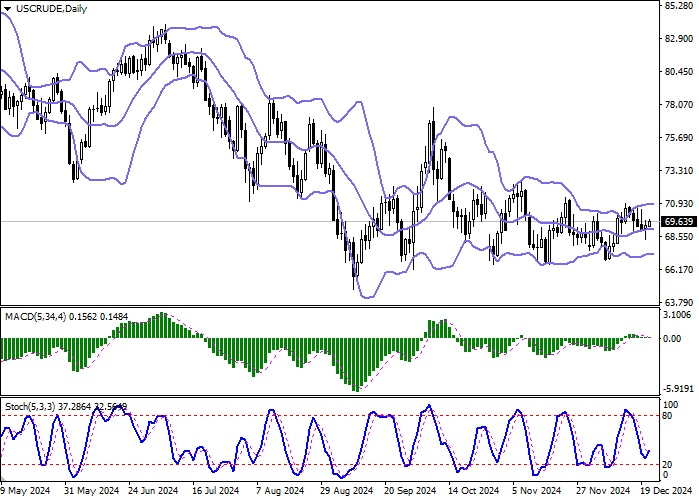

Полосы Боллинджера на дневном графике демонстрируют разворот в горизонтальную плоскость: ценовой диапазон практически не изменяется, однако остаётся достаточно просторным для текущего уровня активности на рынке. MACD вновь разворачивается вверх, формируя слабый сигнал на покупку (гистограмма располагается выше сигнальной линии). Стохастик, так и не достигнув отметки «20», развернулся в восходящую плоскость, сигнализируя о достаточном потенциале для развития сверхкраткосрочной «бычьей» динамики.

Уровни сопротивления: 70.00, 70.46, 71.00, 71.60.

Уровни поддержки: 69.47, 69.00, 68.30, 67.53.

Торговые сценарии

Длинные позиции можно открывать после уверенного пробоя уровня 70.00 вверх с целью 71.00. Стоп-лосс — 69.47. Срок реализации: 2-3 дня.

Возвращение «медвежьей» динамики с последующим пробоем отметки 69.47 вниз может стать сигналом к открытию новых коротких позиций с целью 68.30. Стоп-лосс — 70.00.

Сценарий

| Таймфрейм | Внутридневной |

| Рекомендации | BUY STOP |

| Точка входа | 70.00 |

| Take Profit | 71.00 |

| Stop Loss | 69.47 |

| Ключевые уровни | 67.53, 68.30, 69.00, 69.47, 70.00, 70.46, 71.00, 71.60 |

Альтернативный сценарий

| Рекомендации | SELL STOP |

| Точка входа | 69.45 |

| Take Profit | 68.30 |

| Stop Loss | 70.00 |

| Ключевые уровни | 67.53, 68.30, 69.00, 69.47, 70.00, 70.46, 71.00, 71.60 |